证券时报消息,“我们在6.3附近就已经批量结汇,但没想到后面人民币兑美元汇率能快速升至6.7。”深圳一外贸企业对记者表示。

随着人民币兑美元汇率快速调贬,越来越多的外贸企业开始逢高结汇,人民币兑美元汇率在6.7附近徘徊一段时间后,近期再次开启快速调贬走势。

随着人民币兑美元汇率快速贬值,不少企业意识到外汇套期保值业务的重要性。在近期的投资者互动环节中,投资者关于外汇波动对上市公司造成的影响关注度明显提升。不少上市公司表示,人民币贬值虽然有利于出口销售,但对于进口采购业务有不利影响,公司已经根据具体情况,适度开展外汇套期保值业务。

人民币汇率快速调贬

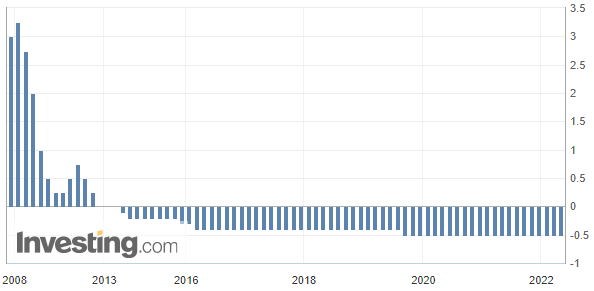

自今年4月19日以来,人民币汇率快速贬值,连续跌破多道关口,“人民币汇率年内会跌破7关口吗”等话题引起多方讨论。

进入5月后,在岸市场人民币短期休市后再次快速贬值,5月5日,在岸人民币兑美元汇率跌超300点,最低一度跌至6.658,刷新本轮调整新低。5月6日,在岸人民币兑美元汇率再次急速下挫,截至当日收盘报6.6845,逼近6.7关口。

离岸人民币在五一假期期间持续震荡,但假期过后,离岸人民币兑美元汇率又快速贬值。5月5日,离岸人民币兑美元汇率一度跌至6.6978,逼近6.7关口,收盘价为6.6817。5月6日,离岸人民币兑美元汇率再次下挫,并直接跌破6.7关口,刷新本轮调整新低。

针对近期人民币汇率走势,华泰证券认为,随着近期国内疫情快速蔓延,防控措施变化更迅速、覆盖面更广、且更不可控,可能导致本轮疫情对经济的影响持续时间更长、恢复更慢,从而导致增长预期明显下调、而相关金融稳定的不确定性,地产相关及地产以外的,都有所上升。人民币快速走弱反应的资产开始“避险”。

其次,美联储四月以来再次加码了对货币政策前景“鹰派”的表述,推升美元,这个也加剧持有人民币的“机会成本”。

太平洋证券表示,近期人民币汇率出现快速贬值,其原因有国内经济下行的内因和美联储超预期收紧的外因。3月份以来中国疫情反弹,奥密克戎病毒传播快、毒性低的特性使中国防疫的相对优势降低,工业生产和供应链也受到冲击。支撑汇率的逻辑受到冲击,导致近期人民币急贬。

出口型企业受益明显

汇率调整虽然对市场造成冲击,但从行业层面看,海外业务多、出口型企业,在人民币贬值的背景下,有利于提升出口竞争力。即通过汇率变化拉动收入,进而修正业绩,主要包括纺织服装、家电、机械设备、电子、通信等。

在投资者互动平台中,不少企业也表示,人民币贬值对公司会有积极的影响。例如,真爱美家5月6日在互动平台表示,公司出口结算以美元为主,人民币贬值可降低公司汇兑损益,对公司出口业务有一定的积极影响,但汇率变动存在不确定性,公司将持续关注汇率波动情况。

金轮股份5月6日在投资者互动平台表示,人民币贬值对出口业务有利,公司的外贸业务也有望因此受益。

中红医疗5月6日也表示,公司防护手套产品大部分为出口外销,同等条件下通常人民币相对于美元贬值有利于提升公司经营相关数据。

与此同时,随着人民币汇率快速回调,出口企业结汇意愿明显增强。据外汇局公布的数据显示,2022年一季度,按美元计价,银行结汇6603亿美元,售汇6015亿美元,结售汇顺差587亿美元。

国家外汇管理局副局长、新闻发言人王春英表示,当前境内主体外汇存款在7000亿美元以上,这也属于历史高位。企业通常会择机结汇,“逢高结汇、逢低购汇”的理性交易行为,可以有效平抑部分汇率调整,有助于人民币汇率总体稳定和外汇市场平稳运行。

据王春英介绍,3月份在美元指数上升的时候,市场主体选择在人民币贬值回调窗口增加结汇量。“市场主体这样的行为,实际上会推动当时结售汇顺差上升,支持人民币汇率相对稳定。在汇率回调贬值的时候来结汇,这样的行为会支撑市场稳定。”

上市公司开展外汇套期保值业务

人民币汇率贬值,对于生产要素在国内的部分外贸企业来说,本币贬值一定程度提升出口竞争力,但对于原材料进口企业来说,进口成本相对更高,容易压缩企业的利润。

近期,随着人民币汇率快速调贬,投资者关于汇率波动对公司影响的关注度明显提升。创维数字5月4日在回复投资者提问时表示,人民币贬值有利于出口销售,但公司也有大量的芯片进口采购业务,汇率波动对公司的业绩影响要根据公司结汇时各币种的汇率,各币种资产、负债的敞口额等来判断,公司每天都密切、动态关注外汇市场行情的变化,并基于外汇风险预警系统,采取针对性的敞口措施,规避外汇风险。

信维通信也在回复投资者提问时表示,针对汇率波动的影响,公司及子公司每年在股东大会的授权范围内,根据公司具体情况,适度开展外汇套期保值业务,努力防范外汇汇率、利率波动风险,增强公司财务的稳健性。

值得注意的是,在经历了此前人民币汇率双向波动后,今年以来,企业套保比率稳步增长,市场主体汇率风险中性意识正继续增强。外汇局公布的数据显示,今年一季度,2022年一季度,企业利用远期、期权等外汇衍生产品管理汇率风险的规模合计超3700亿美元,同比增长29%;企业套保比率为26%,较2021年上升4.2个百分点,显示企业汇率风险中性经营理念进一步增强,对人民币汇率波动的适应能力提升。

证券时报记者也注意到,今年以来发布外汇套期保值公告的企业较多,近期随着人民币汇率波动加剧,发布外汇套期保值公告的上市公司增加比较明显。

近日,爱旭股份公告称,随着公司海外业务的逐年增长,为规避和防范汇率波动对公司利润的影响,公司及下属子公司计划开展外汇套期保值业务,以降低汇率波动对公司经营业绩所带来潜在风险。公司拟进行外汇套期保值业务的交易金额累计不超过10亿美元。

华盛昌、科华数据、杭可科技、中鼎股份、四维图新、三维通信等多家上市公司也发布了相关公告。上市公司开展外汇套期保值业务的目的,均是为了规避和防范汇率波动风险,降低汇率波动对公司经营业绩造成的影响。

人民币汇率何时能企稳?

接连跌破多道关口后,后期人民币何时能企稳?多数机构认为,还需要综合考虑疫情与抗疫防控措施的变化以及美元走势等多个因素。

东北证券研究指出,人民币现阶段快速贬值主要是受到国内疫情的影响,加之美元指数长期带来的贬值压力持续增大,人民币汇率因此出现快速下跌。

人民币汇率贬值使得央行动用政策干预,外汇存款准备金率由9%降至8%。东北证券预计,人民币贬值空间或较有限。一是美元指数预计在美国密集加息、缩表落定之后逐渐走弱,二是国内疫情逐渐进入尾声,叠加政策支持,预计经济能够逐步改善,下半年经济增速有望小幅回升。

太平洋证券认为,虽然当前人民币汇率贬值趋势明显,但本轮贬值周期时间会相对较短。一方面,人民币贬值压力从去年年中就已出现,但疫情防控的相对优势及相应的工业生产和供应链的优势延长了升值周期,也压缩了贬值周期。另一方面,本轮美国经济弱于以往美元强周期之时。美联储极鹰派的态度可能到三季度之后就会逐步缓和甚至转向。即美国经济和货币政策的相对强势的状态持续时间预计只有半年左右。

原标题:太突然!人民币汇率跌破6.7关口,半个月时间跌超3000基点,企业如何应对?A股公司纷纷回应

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。