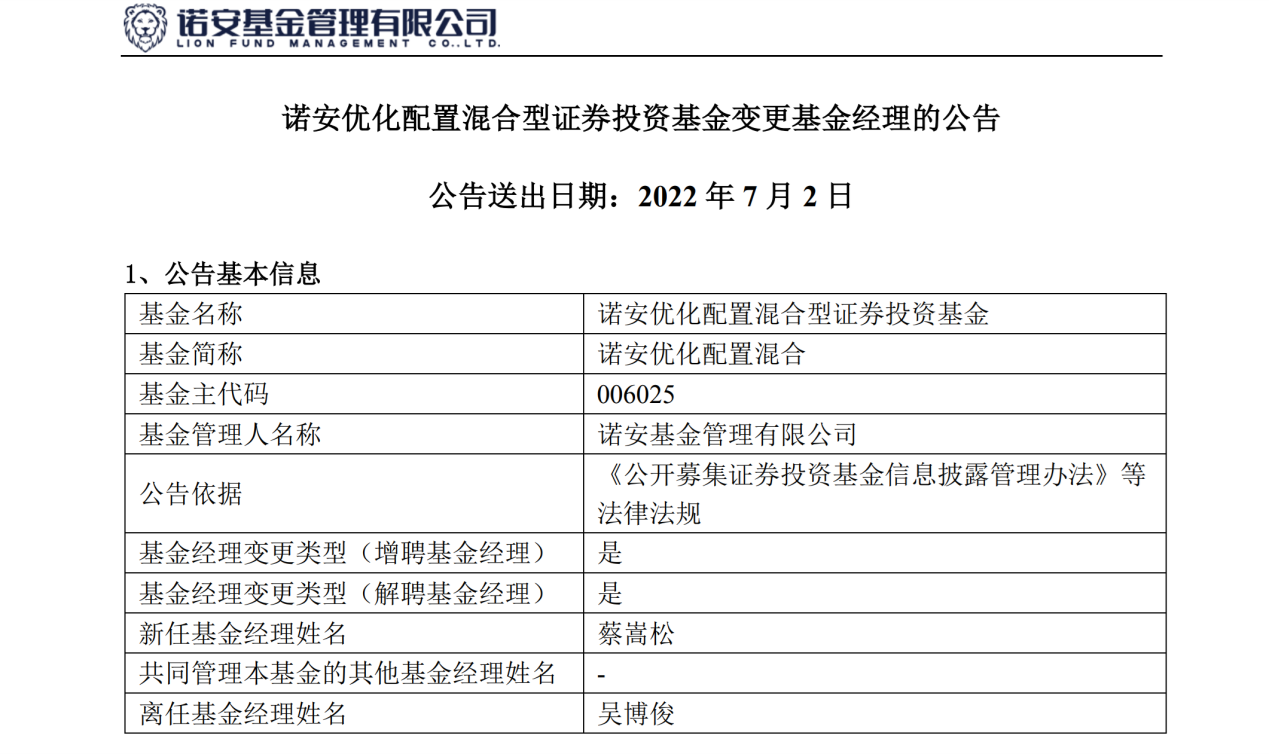

财联社消息,7月2日,诺安基金发布公告称,蔡嵩松接替吴博俊出任诺安优化配置混合型证券投资基金(下称“诺安优化配置混合”)的基金经理。基金经理多接管一只产品,本不足为奇。引人关注的是这只基金规模仅为200万,且持仓多只个股仅几千股,按公告已触及清盘线,却选择背水一战,究竟何原因?

2019年蔡嵩松成为基金经理,上任一年,他便跃入百亿基金经理行列,蔡嵩松管理的诺安成长此前规模一度超过300亿元,占诺安基金权益类基金资产总额的一半以上,这也让蔡嵩松成为诺安的“台柱子”和行业与投资者的关注点。但因风格极致、涨跌剧烈,蔡嵩松的“口碑”也是屡受争议。蔡嵩松此番正式接管诺安优化配置混合,“保壳”或是一个重要出发点,蔡嵩松出马,会否给这只基金带来起色?

“换将”或为“保壳”

7月2日,诺安基金发布公告称,蔡嵩松接替吴博俊出任诺安优化配置混合型证券投资基金的基金经理。至此,蔡嵩松管理产品数量为4只,其他3只产品分别为诺安成长、诺安和鑫、诺安创新驱动。

根据公告信息,该公司已将上述变动事项向中国证券投资基金业协会办理基金经理变更手续,并报中国证券监督管理委员会深圳证监局备案,上述调整自7月2日起生效。

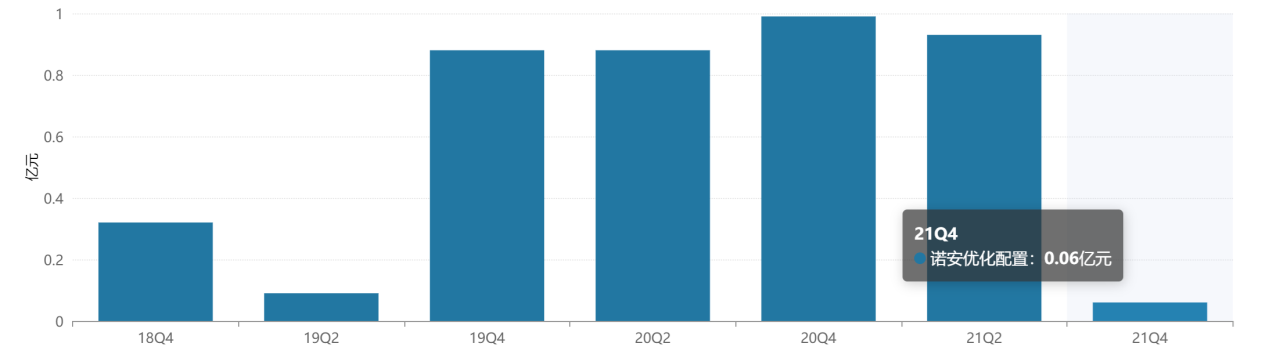

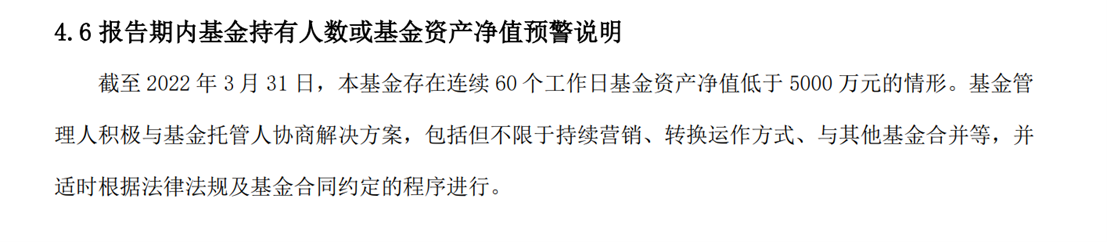

诺安优化配置混合成立于2018年9月,成立规模2.54亿元。不过,截至今年一季度末的规模仅为0.02亿元。从诺安优化配置混合2022年一季报中对报告期内基金持有人数或基金资产净值预警说明来看,截至2022年3月31日,已存在连续60个工作日基金资产净值低于5000万元的情形。

众所周知,5000万规模是公募产品清盘的“生死门槛”。如果没有特殊约定,一只基金的资产净值连续低于5000万元或持有人数不满200人,则基金可选择“清盘”。

那么,已达到清盘条件的诺安优化配置混合为何没有选择清盘?

一季报中有答案,彼时公告中同时提到,基金管理人积极与基金托管人协商解决方案,包括但不限于持续营销、转换运作方式、与其他基金合并等,并适时根据法律法规及基金合同约定的程序进行。

有业内人士表示,濒临清盘的产品选择“保壳”,其优势在于一旦有相关客户特别是机构客户提出需求,可以更快地将业务落地,减少重新申报产品的时间成本。但从持有人大量赎回来看,本质上说明投资者对此基金并不看好。

200亿规模的诺安优化配置混合为何选择更换基金经理为蔡嵩松?

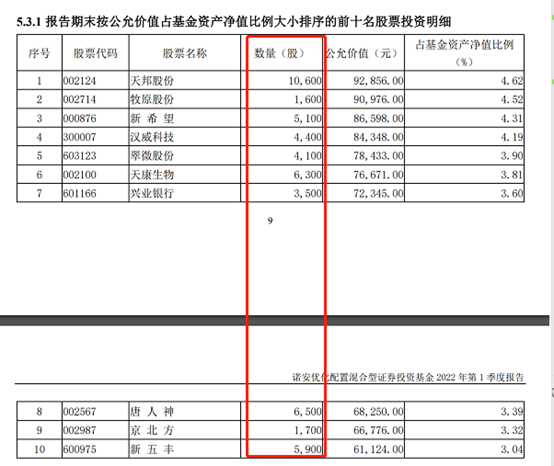

数据显示,截至今年一季度末,诺安优化配置混合的股票持仓比例接近70%,前十大重仓股分别为天邦股份、牧原股份、新希望、汉威科技、翠微股份、天康生物、兴业银行、唐人神、京北方、新五丰。不难发现,诺安优化配置的配置重心主要聚焦于消费、农牧板块,这与蔡嵩松所擅长的半导体行业在风格上存在较大差异。

有意思的是,规模仅200万的诺安优化配置混合股票持仓比例接近70%,因为规模原因,多只持仓数量仅几千股,但聚焦在消费与农牧板块,风格更为鲜明。数据显示,截至今年一季度末,前十大重仓股分别为天邦股份(10600万股)、牧原股份(1600股)、新希望(5100股)、汉威科技(4400股)、翠微股份(4100股)、天康生物(6300股)、兴业银行(3500股)、唐人神(6500股)、京北方(1700股)、新五丰(5900股)。

蔡嵩松遭遇基民用脚投票

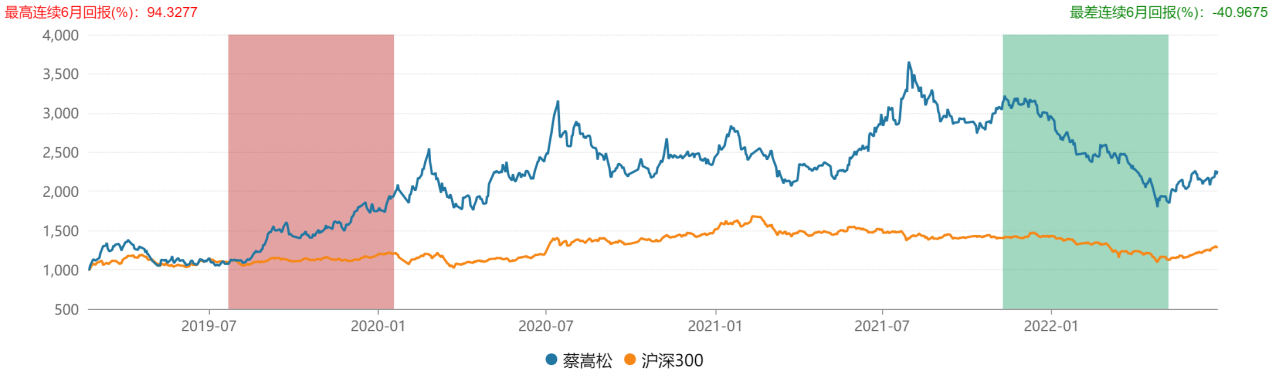

2019年蔡嵩松成为基金经理,上任一年,他便跃入百亿基金经理行列。蔡嵩松的经历也颇为“跨界”,15岁入中科大少年班,获得博士学位后进入中科院深造芯片设计,后辗转券商研究员,2019年任基金经理。随后他将仓位集中于半导体,得益于科技行情,诺安成长混合业绩一度飙升至200%,2021年,一句“不要赚钱了叫我蔡总,亏了钱叫菜狗”,成了蔡嵩松基金经理执业经历的充分写照。

值得注意的是,近期公布的蔡嵩松基金持仓中,以诺安成长为例,截至2022年一季度末,蔡嵩松的前十大重仓股分别是圣邦股份、韦尔股份、兆易创新、中微公司、卓胜微、北方华创、三安光电、中芯国际、北京君正、沪硅产业-U。无一例外,这些个股多属于所在细分行业的龙头,且大多属于半导体行业中市值偏大的个股。

“为什么选择这个赛道,因为我当时想的就是要做最锋利的矛,那就要选择最优秀的赛道。这种投资模式其实不是押注一个赛道,大家对科技股的普遍投资方法是持有一段时间,然后卖掉它,但我不这么认为。2013年、2014年,那时候我们国家的科技股,讲究的还是一种模式创新,到现在,会发现很多讲模式创新的公司都被证伪了。然后到了当下的这个阶段,只有具备硬核科技,真正具备好的产品的公司才有可能被资金持续的关注。另外,现在的一些政策对科技股的土壤的支持都是和以前完全不同的。”2021年7月份,诺安成长基金经理蔡嵩松在一场直播会话中表示。

不过,2021年7月份以来,他管理的诺安成长净值下跌22.23%,2022年以来跌幅达更达23.37%。

与此同时,2021年末同比2020年末,持有诺安成长的投资者数量下降,个人持有份额由2020年末的187.48亿份,下降到了126.07亿份,同比下降32.76%。也就是说,从赎回的数据来看,区间内,至少三成的个人投资者对蔡嵩松感到失望,或者说,对半导体行业基金感到失望。

诺安基金变数不断

不仅仅是业绩的滑坡,近期诺安基金高管变令外界应接不暇。

先是今年4月23日诺安基金发出公告称,聘任于东升为新的副总经理。

公告显示,于东升于2020年10月加入诺安基金,有石油行业从业背景,多年证券、基金从业经验。历任石油部上海西捷石油公司技术开发工程师、南方证券部门副总经理、泰达宏利基金总经理助理、汇添富基金副总经理、申万菱信基金总经理、上海尚阳投资管理有限公司总经理等。

随后在5月24日,诺安基金督察长马宏因个人原因离任,由总经理齐斌代任督察长。刚过月余,诺安基金又迎来了董事长秦维舟的离任。

诺安基金发布高管变更公告,称公司原董事长秦维舟因董事会换届离任,由诺安基金总经理齐斌代任,这意味着齐斌现已身兼董事长、总经理、督察长三职。

第三大股东大恒科技将要清仓诺安股权,也是一个重大变数。今年6月25日,大恒科技公告,拟以不低于10亿元的价格出售所持有诺安基金20%的股权。对于出售原因,大恒科技在公告中表示,此举是为了盘活公司存量资产,优化公司资产及业务结构,更好聚焦主业。

据大恒科技年报显示,2021年诺安基金实现营业收入11.24亿元,同比增长14.25%,实现净利润3.05亿元,同比增长11.46%。

横向来看诺安的业绩增长并不突出。2016年至2021年,诺安基金的营业收入分别为9.36亿元、9.65亿元、9.09亿元、7.21亿元、9.82亿元、11.24亿元,净利润分别为2.6亿元、2.77亿元、3.12亿元、1.9亿元、2.74亿元、3亿元。

从净利润来看,对于诺安来说还算稳定,但“隐忧”却是当蔡嵩松业绩大幅褪色时,或许再无人能挺身而出。

客观而言,蔡嵩松效应对诺安基金规模的贡献度或已触碰到天花板,其他的权益老将、新秀规模贡献能力相对不足。这种畸形发展背后的隐忧是,一旦蔡嵩松未来选择离职或业绩持续大幅滑坡,诺安的效益会受连带影响,这是摆在公司领导层面前的一道现实难题。

原标题:蔡嵩松罕见接管“壳基金” 多个难题正摆在诺安基金面前

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频、视频”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。