财联社消息,北京时间周四(1月27日)凌晨3点,美联储即将公布1月货币政策会议声明,美联储主席鲍威尔则将在声明公布半小时后召开例行发布会。对于全球金融市场的投资者而言,这将是美联储年内迎来的首个议息之夜,人们料将仔细研读此次议息会议的声明和鲍威尔的讲话基调,以研判该央行究竟打算多么积极地采取紧缩行动。

由于并非季度末的决议,美联储官员本周的货币政策会议上并不会更新他们的利率点阵图和最新经济展望预测。

但此次决议的看点显然依旧多多:在新年的首场议息会议上,美联储主席鲍威尔料将更为详细地阐述美联储当前的紧缩路径、对经济和通胀前景的看法、以及最近美债和美股市场的大幅波动调整——指标10年期美债收益率目前已升破了去年一季度的高位,而标普500指数自12月31日以来则已下跌了逾7%。

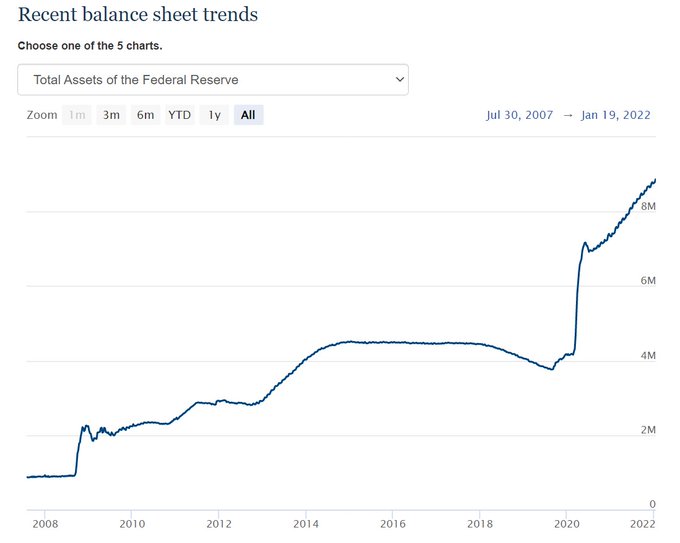

不少业内人士表示,美联储或有望在本周的议息会议上发出计划在3月加息的信号,这将是该联储自新冠疫情爆发后降息至近零水平以来首次收紧货币政策。而在考虑是否发布加息“终极预告片”的同时,美联储如何处理其近9万亿美元的资产负债表也正成为眼下的一个敏感话题,鲍威尔在周三会议结束后的新闻发布会上可能会对这一前景给出更多线索。

以下是对此次美联储决议几大主要看点的前瞻:

看点①:美联储会否预告3月加息?

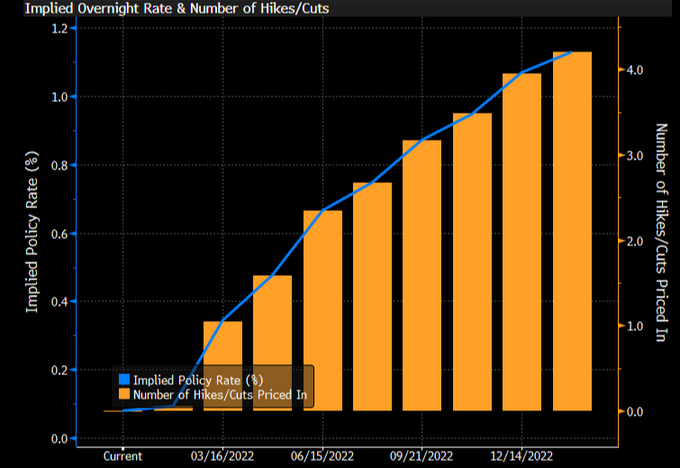

美联储决策者在去年12月发布的最新点阵图预测中表示,他们预计今年加息最多可达三次,每次加息25个基点,2023年和2024年可能还会有更多加息。而不少业内人士眼下认为,最早的一次加息可能在今年3月就有望到来。

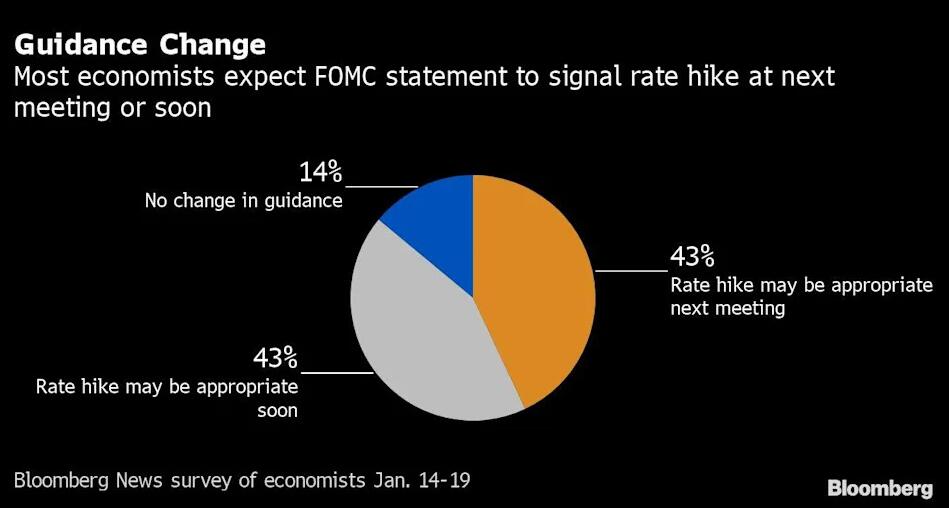

在彭博社上周进行的一份调查中,经济学家普遍预计美联储官员料将在本周暗示在3月启动三年多来的首次加息。接受调查的45位经济学家中,多数人预计美联储将利用1月政策会议来预告3月加息25个基点,同时有两位经济学家预计美联储届时会意外直接加息50个基点以应对物价飞涨压力——这将是2000年以来最大的加息幅度。

对于美联储此次会议究竟会如何发布加息的预告信息:43%的受访经济学家认为,FOMC可能会修改政策声明,明确将在3月会议上加息;另外43%的人则预期,官员们将暗示加息可能很快开始将是合适之举,从而保持时间上的相对灵活性。

摩根士丹利就表示,美联储将在此次政策会议上为3月加息铺路。该行指出,“美联储将发出3月加息的信号,并在声明中对部分关键措辞进行调整,例如在利率前瞻方面的描述改为‘如果劳动力市场的进展继续如预期的那样广泛,委员会认为联邦基金利率可能很快就有理由提高’。”

在本次美联储决议的缄默期前,多位美联储官员已经开始为美联储在3月加息“造势”。除了一些传统的鹰派官员(如布拉德、梅斯特、沃勒)外,许多过往的中间和鸽派阵营官员的立场也已经有所转变,例如布雷纳德、巴尔金、埃文斯和戴利等。

值得一提的是,随着加息脚步日益临近,美联储官员们此次可能还将不得不讨论是否给出需要任何有意义的利率前瞻性指引,即他们用来描述美联储未来几年利率意图的措辞——在2004年开始加息之前,美联储曾表示加息可能以“慎重有序”的节奏进行。随后美联储在连续17次政策会议上均加息25个基点。2015年,美联储向市场释放出将采取更温和加息路径的信号,称这种加息只会是“渐进的”。

当然,目前美国就业市场和通胀指标将如何发展的不确定性要比以往高得多,有鉴于此,美联储可能还无法立刻提供任何指引或保证。在本月早些时候的国会连任提名听证会上,鲍威尔曾表示,美联储将需保持灵活性。

看点②:美联储缩表究竟何时摆上日程?

如果美联储眼下只是在权衡何时加息,美国金融市场在今年年初或许便不会如此“大惊失色”。但阅览过美联储本月早些时候发布的12月会议纪要的投资者显然都知道,美联储今年还有其他工具想要运用,包括量化紧缩(QT)——即缩减资产负债表。

美联储已经表示,可能在今年的某个时候开始这样做,使用这一除加息外的第二个杠杆来提高信贷成本。对于这两项政策工具会如何互相影响,眼下正成为各方分析及辩论的焦点,市场也将密切留意鲍威尔今晚在新闻发布会上会否透露更多信息。

美联储理事沃勒在本月初曾表示,美联储应该在2022年开始缩减其资产负债表——在首次加息后的几次会议中就采取行动。“我看不出有任何理由推迟资产负债表调整,”他还指出,“我认为我们可以比上次做得更快。”

业内投行目前普遍预测,在加息周期启动后,今年下半年可能是美联储启动缩表的最佳窗口。

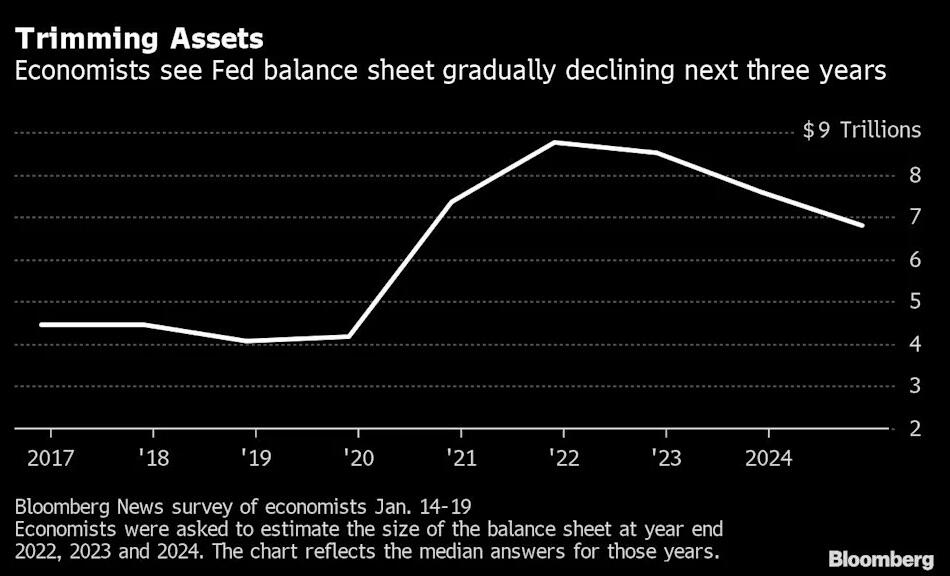

在彭博社的调查中,29%的受访者预计缩表将在4月至6月开始,40%预计7月至9月开始。经济学家对月度缩表规模的预期中值在400亿美元至599亿美元之间。调查还显示,缩表将使美联储资产负债表规模在今年年底降至8.5万亿美元,到2023年底降至7.6万亿美元,但仍将远高于疫情前的水平。

富国银行就认为,美联储可能在9月的会议上公布量化紧缩的计划,并在10月开始正式实施。该行表示,眼下任何缩表细节的新线索都将十分重要,尤其是涉及到时间、步伐和构成等多个悬而未决的问题。该行倾向于2月17日发布的1月会议纪要可能包含更多有关这一主题的关键信息。

西雅图SLC Management保险投资组合管理主管Peter Cramer则指出,资产负债表缩小3500亿至5500亿美元大致将相当于加息25个基点。Cramer还认为,加息和量化紧缩的平衡组合不太可能扰乱金融市场。

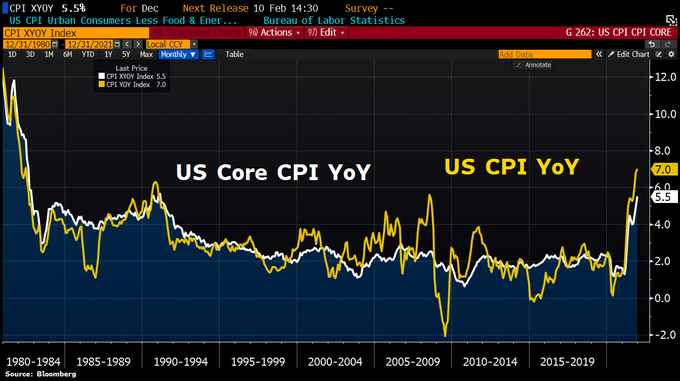

看点③:美联储如何看待今年通胀和经济前景?

俗话说:“一年之计在于春”。在中国农历春节前几天召开的这场美联储议息会议,究竟会如何看待今年美国的通胀和经济前景,无疑也是此次会议的一大看点。

国金证券赵伟团队在最新研报中就指出,美联储如何推进加息及缩表,本质上仍主要取决于如何评估“充分就业”及“通胀”。劳动力供需严重失衡下,美联储或将重新界定“充分就业”,未必等到就业人数修复至疫情前。通胀方面,相比起供应链瓶颈,美联储或将更关注工资-物价螺旋式上涨风险。若认定“充分就业”及“通胀”高企,加息及缩表自然“水到渠成”。

鲍威尔本月在国会作证时曾表示,通胀处于高位是因为供需失衡。美联储无法解决航运或供应链瓶颈问题,但利率的升高可拖慢招聘步伐和收入增速,最终令需求降温。

美联储官员们希望随着供应问题得到缓解且需求从商品转向服务,通胀会自然回落。去年商品价格大涨,服务价格的涨幅其实并没有那么大。但他们目前仍面临两大疑问:首先是今年上半年通胀究竟会回落多少?其次是如果通胀降幅不够大,他们又该如何行事?

曾任美联储高级经济学家、现为耶鲁大学管理学院教授的William English表示,“如果认为通胀率仍将居高不下,美联储官员们可能会加快加息步伐——明显加快。”

看点④:近来股债市场的动荡会否影响美联储?

从年初以来的市场走势看,本周的这场美联储议息会议对于华尔街而言无疑也颇为敏感。

由于市场加息和缩表预期不断升温,美国金融市场在1月经历了一轮持久的“股债双杀”:指标10年期美债收益率上周曾升穿1.9%,在新年前两周多的时间里一度累计上涨约37个基点,这一攀升速度甚至比去年一季度债市抛售潮时更为恐怖。而美股也持续血流不止,纳斯达克综合指数目前已跌至了距去年11月高位下方10%的技术性修正区域,标普500指数也失守了关键的200日均线。

在历史上,当美股跌至10%的技术修正区间时,投资者往往会指望“美联储看跌期权”得到触发——美联储可能会通过缓和鹰派措辞或转向鸽派来帮助稳定市场。但这一次,面对已经触及近四十年来高位的美国通胀,美联储主席鲍威尔是否真的会软化鹰派立场,可能仍需打上一个大大的问号。

美国银行美国短期利率策略部门主管Mark Cabana称,“我们预计美联储的立场不会倒向鸽派。债券市场似乎正在对股市下跌以及地缘政治紧张局势做出反应,因此,或许美联储听起来有可能不像在其他情况下那样强硬,但我们不认为美联储会站出来告诉市场,今年四次加息的定价是错误的。”

Bleakley Advisory Group首席投资官Peter Boockvar指出,当前美国经济存在的高通胀是美联储在2020年采取的刺激宽松政策失败的结果。如果美联储仅仅因为市场下跌就放弃收紧,反而将损害美联储的信誉。美联储必须展示它在控制通胀方面的信誉。政策周期也决定了美联储必须采取行动,现在利率为0%,通胀达到7%,美联储其实没有更多的选择。

自去年秋季美联储开始缩减每月购买规模,加上催促打击通胀的声浪高涨,反映整体融资难易程度的指标其实已经小幅趋紧。根据亚特兰大联储的影子联邦基金利率模型显示,2021年年底时,市场利率变化的紧缩程度已经相当于升息0.6个百分点。

当然,眼下也有一些业内人士认为,由于市场在年初经历的动荡,美联储在本周最多只会符合市场预期,而不会放出让市场意外的激进鹰派观点。目前,联邦基金利率期货预计美联储2022年全年将加息四次。

最后,值得一提的是,随着美联储今年迎来投票权的轮换,此次利率决议如果最终维持利率不变,是否会出现反对票也值得投资者加以留意。克利夫兰联储主席梅斯特、圣路易斯联储主席布拉德和堪萨斯城联储主席乔治这三位美联储内部的鹰派人士,今年均将获得投票权,已经提前离任的美联储副主席克拉里达则将缺席此次会议。

Grant Thornton的首席经济学家Diane Swonk认为,本周美联储决议中可能会出现一些异议,至少有一位美联储成员,比如圣路易斯联储主席布拉德(James Bullard),可能会敦促立即结束债券购买计划。

原标题:前瞻美联储年内首个议息夜:加息“终极预告片”即将发布?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。