第一财经消息,作为一家成立时间并不长的互联网银行,近年来,微众银行在大规模放贷的同时,不良贷款率却可以一直保持在大幅低于行业平均水平的区间。然而,随着时间的推移,不良贷款开始逐渐有所增长。

5月1日晚间,微众银行披露了2019年业绩报告。报告显示,去年,微众银行的不良率为1.24%,相比2018年的0.51%大幅提升了0.73个百分点,拨备覆盖率也从2018年的848.01%下滑至2019年末的444.31%。

微众银行董事长顾敏在年报致辞中说,我们虽然时常感叹理想的丰满和现实的骨感,却也习惯了在不曾间断的障碍、困扰和迷茫中自我激励和反省,并且时刻要求自己做到“定位不变、探索不停、管理不松”。

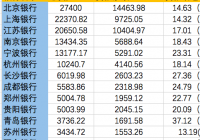

如果参照上市银行的标准,微众银行的不良率基本处于偏下的水平,去年上市银行平均不良率为1.42%。但如果按照业务模式、贷款总量来衡量微众银行的不良率,可以看到,微众银行还是有些偏高。以零售业务见长的招商银行去年贷款总额44906.5亿元,不良率仅有1.16%;邮储银行贷款总额49741.86亿元,不良率仅为0.86%。

当然,这也与口径相关。据了解,微众银行在行业内率先将资产质量的不良贷款标准由逾期90天改为60天。

从主要经营数据来看,微众银行经过前4年的高速增长后,去年各项指标也开始慢慢回落至正常水平。其中,贷款总额1629.66亿元,同比增长36.01%。客户存款总额2362.88亿元,同比增长52.96%,而2018年,其存款同比增长了28倍。营业收入148.70亿元,同比增长48.26%。净利润39.5亿元,同比增长60%。

经过近几年的沉淀,微众银行目前基本定型了三大业务板块:大众银行、场景银行和直通银行。

其中,大众银行业务的代表产品为微粒贷。截至2019年末,微粒贷已向2800万客户发放超过4.6亿笔贷款,累计放款额超过3.7万亿元;授信客户中约77%从事非白领服务业,约80%为大专及以下学历;笔均贷款约8000元,超过70%已结清贷款的利息低于100元。

直通银行业务的核心为微业贷。截至2019年末,微业贷已触达90万家小微民营企业,其中授信企业23万家,这些企业提供就业岗位超过200万。

而场景银行主要是依托微车贷、微租贷等普惠金融产品,实现多元化发展。

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。