财联社消息,北京时间周四(5日)凌晨2点,美联储将公布利率决议,随后美联储主席鲍威尔召开货币政策新闻发布会。市场普遍预计美联储将把联邦基金目标利率上调50个基点,但投资者将更关注该行是否会暗示未来加息可能会更加严厉。

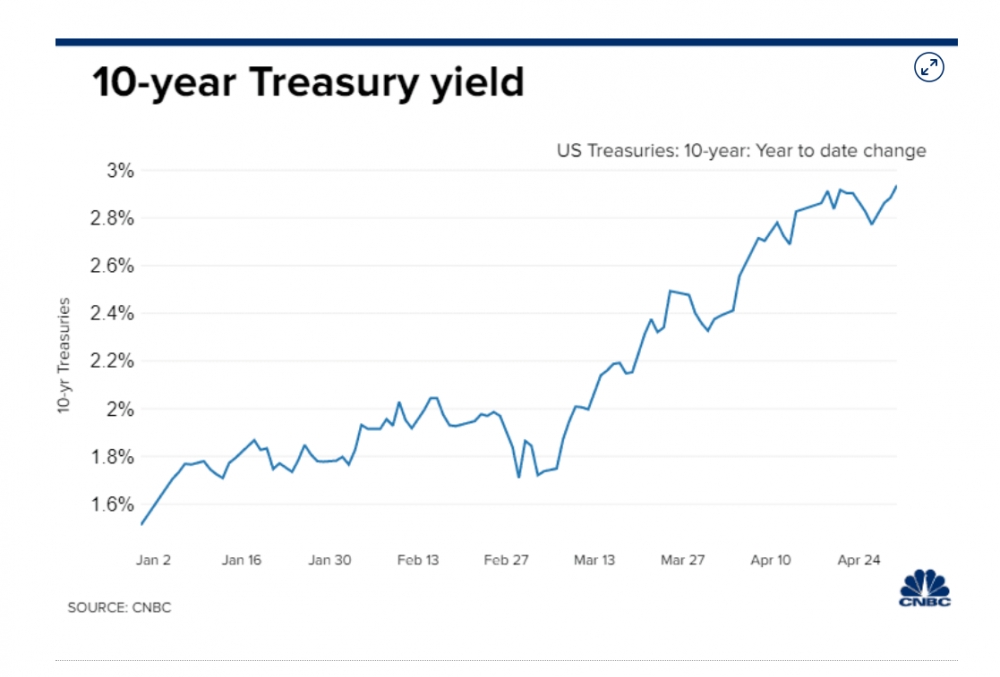

此前,美联储官员们已多次暗示,将在5月会议上加息50个基点至0.75%-1.0%。不过,这仍远低于市场对年底前基金利率高于2.8%的预期。

与此同时,美联储预计还将宣布缩减资产负债表的,细节则在3月的会议纪要中有所描述:每月缩表规模或达950亿美元,其中包括600亿美元的美国国债和350亿美元的抵押贷款支持证券,可能会在三个月内分阶段实施。

有专家表示,鉴于一些数据正在放缓,而通胀仍处于高位,美联储周三的表述将是关键。美国第一季度的经济增长收缩了1.4%,但经济学家表示,这一数据受到了贸易数据的扭曲,他们预计第二季度国内生产总值(GDP)将反弹。

摩根士丹利投资管理公司(Morgan Stanley Investment Management)全球固定收益团队首席固定收益策略师Jim Caron表示,“我认为他们将加息50个基点,而且他们似乎决意要加息,以遏制通胀。但这才是真正的辩论。他们是否试图在2024年达到通胀目标?如果是这样,那么工资通胀就相当高了,这将要求美联储采取比预期更严厉的紧缩措施。”

鲍威尔的评论

美联储的预测显示,到2024年,核心个人消费支出通胀率将达到2.3%,并在较长期内才能回到美联储2%的目标。工资增长成为推升通胀的重要力量。有媒体指出,自美联储3月会议以来,经济数据表明,随着雇主继续提高工资和物价,通胀压力可能会更加持久。

资管公司景顺(Invesco)首席全球市场策略师Kristina Hooper表示,通胀率大幅下降的情况不太可能发生。该机构预计到年底美国整体CPI仍将小幅高于5%,美联储将在未来4-6个月内不顾一切地追赶收益率曲线。

因此,投资者应密切关注美联储主席鲍威尔对通胀及驱动因素的描述是否有转变的迹象。若通胀压力的风险方向仍偏向上行,这可能导致鲍威尔坚守鹰派立场。美联储要到6月议息会议才会公布下一季预估,因此市场的很大一部分押注将来自鲍威尔的言论。

嘉盛集团资深分析师Tony Sycamore表示,加息50个基点已被市场计入,预计利率决议本身不大可能影响市场,投资者更关注政策声明的具体措辞以及美联储主席鲍威尔在新闻发布会上的发言是否存在任何微调,借以判断美联储未来加息力度。

加息终点是焦点

策略师表示,市场正为美联储的强硬姿态做准备。不过,如果美联储公布的数据符合预期,但没有强调更激进的升息,则可能被视为温和。这意味着与价格走势相反的债券收益率可能会在会议后回落,而股市可能会走高。

“市场真正关心的是升息前景,尤其是75个基点的可能性,”美国银行(Bank of America)美国短期利率策略主管Mark Cabana表示,“交易员们一直在猜测,政策制定者可能会在6月的会议上加大加息力度。”

“市场真正关心的是升息前景,尤其是75个基点的可能性,”美国银行(Bank of America)美国短期利率策略主管Mark Cabana表示,“交易员们一直在猜测,政策制定者可能会在6月的会议上加大加息力度。”

摩根大通分析师表示,美联储本周升息75个基点的几率为五分之一,不过市场尚未消化这种可能性。

尽管美联储预计不会对加息的速度给出明确的答案,但鲍威尔可能会在简报会上被问及这一问题。Cabana说,“他不会支持或拒绝加息75基点的想法。相反,鲍威尔可能会遵循上次会议的脚本。我们认为他会尽量不做出承诺,就像他上次那样。”

明确意图

贝莱德全球固定收益部门首席投资官里克•里德(Rick Rieder)表示,他预计美联储周三将加息50个基点,并补充称,如果美联储认为有必要加快加息速度,它可能会在未来某个时候加快加息速度。

如果美联储明确表达了其意图,市场可能会从容应对更快的收紧政策。“他们可以加快步伐,走得更快,然后他们可以转向,”他说。

自上次会议以来,经济前景恶化,市场动荡不安。美联储官员更直言不讳地表达了通过加息抗击通胀的决心,这让市场更加担心经济下滑。

Rieder说,他预计今年不会出现衰退,因为经济过于强劲。“我不认为我们会进入任何短期衰退。数据仍然稳固。但它正在放缓,2023年可能会出现衰退。我认为,除非有外部冲击,否则未来几年我们看到的任何衰退都将是轻微的。”

策略师们还预计,美联储不会担心股市抛售或债券收益率上升。Cabana说,“他们希望收紧金融环境。这是故事的一部分。他预计鲍威尔会说,经济依然强劲,美联储控制物价是至关重要的。”

“鲍威尔还可能强调,美联储认为经济将软着陆,但市场仍将持怀疑态度。”他补充说。

原标题:“加息终点”在何方?美联储利率决议明晨来袭:密切关注鲍威尔措辞

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。