昨天美联储主席鲍威尔在彼得森国际经济研究所的直播中,就当前经济状况发表演讲,他称,FOMC的所有委员一致反对“负利率”,这个是罕见的共识。美国将保持利率在0水平,直到度过危机。

而在此之前,利率交易员们却下注“负利率”。美国联邦基金利率期货市场反映明年美国利率为负值,据路透,上周五的联邦基金利率市场反映2021年4月份利率约为-0.5个基点。

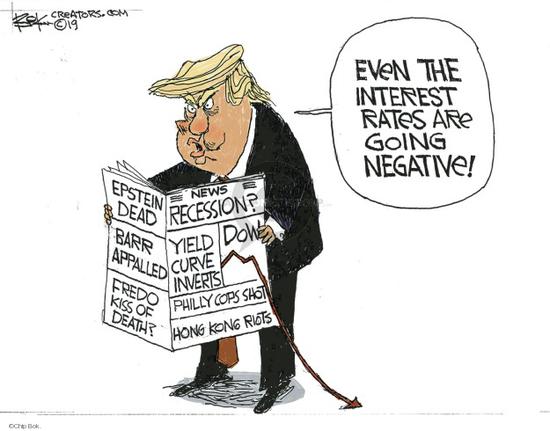

早在今年3月中旬,特朗普在一次白宫会议上,谈及新冠疫情的危机都不忘将鲍威尔拎出来批判一番,他说对美联储不满意,因他们在追随而不是引领设定低利率。昨天,特朗普甚至称“负利率”会让美国收到一份“大礼”,“对负利率结果深信不疑”!言下之意希望美联储尽快实行“负利率”。

下面我们从“负利率”的运作、美国“负利率”前景与美联储会不会开启“负利率”三点来讨论。

一、“负利率”是如何运作的?

1.什么是“负利率”?

利率通常被定义为借贷的价格。例如,100美元贷款2%的年利率意味着借款人必须在一年后偿还最初的贷款金额加上额外的2美元。那么,当我们实行“负利率”时,这意味着借款人被贷记利息,而不是被收取利息?也就是说,你在从银行借了100美元使用到期后,银行还会给你2美元?

乍一看,“负利率”似乎是一种违反逻辑的策略。简单来说,因为在“负利率”下,你往银行存一笔钱,不光不会获得利息,反而需要缴纳“保管费”;相反你从银行贷一笔钱,银行会“奖励”你一部分利息。同样,商业银行在央行存的储备金也需要缴纳“保管费”。

2.“负利率”政策的理论与实践

“负利率”是一种近年来才出现的、非常规的货币政策工具。2009年7月,瑞典率先尝试了这种货币政策,瑞典央行将其隔夜存款利率下调至-0.25%;2014年6月,欧洲央行(ECB)紧随其后也将其存款利率下调至-0.1%;后来,其他欧洲国家和日本加入了“负利率”大军。

为什么这些国家选择“负利率”?一方面,欧洲央行一直以来都害怕陷入“通缩漩涡”,在经济困难时期,居民与公司都倾向“持币过冬”,但这种行为会引起经济进一步衰退、更多的人失业、更低的企业利润和物价进一步下跌,进而陷入恶性循环,即“通缩漩涡”。因此,欧央行选择冒险尝试“负利率”政策,尽量刺激本国经济、降低信贷成本、鼓励银行放贷和居民消费。另一方面,欧洲央行转向“负利率”的另一个主要原因是为了促使欧元贬值。欧洲债券的低收益率或负收益率将阻挡一部分外国投资者,从而削弱对欧元的需求。尽管这减少了金融资本的供应,但欧洲的问题不在于供应,而在于需求。欧元走弱应该会刺激出口需求,并有望鼓励企业扩张。

当然,在2019年12月份,瑞典央行已经结束“负利率”,将利率上调至0水平。

3.“负利率”的效果/好处?

“负利率”有助于降低借款成本。如果美国实行“负利率”,最大的受益者将是美国政府。因为存款利率为负,债务利率也为负。美国政府一直通过发行公共债务为不断增长的赤字融资。美国国会预算办公室上个月表示,随着对抗新冠疫情的影响,预计本财年美国联邦赤字将增加近三倍,至创纪录的3.7万亿美元。昨天发布的美国月度预算赤字达7379亿美元,创纪录新高。

美国企业也受益,它们能以更低的成本借款并投资于扩大业务。这种投资,以及更宽松货币环境带来的更大流动性,通常会推高股价。

“负利率”也使抵押贷款利率下降,进而吸引新的购房者。它还允许现有房主以更低的利率为贷款进行再融资,降低他们的偿债压力。消费者能以更低的利率借款,为购买汽车或家电等其他大件商品提供资金。

“负利率”还会使一国货币贬值,从而刺激出口更具竞争力。但是,“负利率”还会通过推高进口成本来提高通胀。通胀能提高定价权,可能有利于制造商和生产商

4.“负利率”的风险/坏处?

“负利率”挤压了金融机构的放贷收益。如果“负利率”持续较长时间,金融机构可能停止放贷,从而损及消费者和企业,进而伤及经济。

“负利率”还损害储户的利益。随着储蓄账户的回报下降,仰赖固定收益的个人投资者为了维持生计,可能被迫转投股票或公司债等风险较高的资产。这使得他们面临更大的投资亏损风险。

购房者可能受益于降息,但贷款利率下降导致房价上涨,这也会给他们带来影响。他们还必须增加储蓄。一旦买房,如果利率改变方向变成上升,这通常会推低房价,他们也有蒙受损失的风险。

此外,如果大量储户选择从银行取出现金,塞到床垫下面,这也没什么好办法解决。虽然最初的威胁是银行挤兑,但从银行系统中流出的现金可能会导致利率上升——这与“负利率”应该达到的效果正好相反,形成“逆转利率(Reversal rates)”。

二、美国的“负利率前景”

1.美联储官员如何看待“负利率”?

鲍威尔一再反驳“负利率”的想法。5月13日,美联储主席鲍威尔在“当前经济状况”演讲中称,美联储对“负利率”的态度没有改变,我们不认为“负利率”可能成为美国适当的政策响应,交易员应该削减“负利率”押注。

5月11日,芝加哥联储行长Charles Evans称,金融危机期间美国没有实行“负利率”,这次可能也不会成为美联储的政策工具,“负利率”是美联储工具包中较弱的工具之一。短期内应该不会得到支持。

5月11日,亚特兰大联储行长Raphael Bostic说,“我不是“负利率”的忠实拥护者”。

2.美国为什么不能搞“负利率”?三点原因如下:

原因1.美国国会可能不会允许“负利率”

2006年国会立法允许美联储直接向商业银行支付利息,但明确规定了存款人“获得收益”,并未提及“获得负收益”。一些律师称可以从法律层面上借此排除“负利率”的可能。

当然,国会可以修改法律,尤其是特朗普再三催促“威逼”之下,但美联储更可能不愿为此接受更多的监管,避免影响鲍威尔时时强调的“独立性”。

原因2.美国金融体系的特殊性不允许“负利率”

美国金融体系内存在着大量的货币市场基金,这些类似于银行存款的“低风险资产”大概有4.8万亿左右。如果实行“负利率”,这将意味着该类资产也有可能产生负回报,从而引发大规模的恐慌性赎回。

在2008年金融危机期间,大型货基Reserve Primary Fund曾遭遇净值跌破1美元引发“挤兑”,美国财政部被迫启用货基临时保护计划,承诺以政府信用背书才得以力挽狂澜。但那次事件给投资者们留下的心理阴影,余威尚存。

原因3.最重要的一点:日本与欧洲的“负利率”经历,并没有证明“负利率”可以实质上恢复信心、促进经济活动

回顾欧洲与日本这几年的“负利率”生涯,“负利率”并未显示出对消费和投资的强劲刺激与经济的反弹,反而经济学家们看到了“负利率”的“毒性”。

“负利率”政策可能产生“逆转利率(Reversal rate)”。“逆转利率”是指宽松货币政策的预期效果发生逆转,并对贷款产生紧缩效应的利率。具体原因在上文“负利率风险”中已经提过,不再赘述。

简单来说,“负利率”政策就好比对银行系统“征税”,银行为了规避这部分费用与风险,可能会采取限制信贷的措施,拒绝将更多的钱投入实体经济建设。因此,在一定情况下,“负利率”不仅不会刺激经济,还可能拖累经济。

3.美国议员如何看待“负利率”?

尽管特朗普一再呼吁美联储考虑“负利率”,但国会议员可能另有考虑。甚至有人暗示这可能是非法的。2008年,美联储获得国会的明确授权,为商业银行存放在中央银行的准备金支付利息。目前尚不清楚这个授权是否包含为这些准备金设定“负利率”。当美联储2008年首次将利率降至0-0.25%区间并维持七年之久时,议员们经常批评这是欺负储户。

4.“负利率”对国债收益率曲线及美元的影响

如果政策利率长期保持接近0水平,但永远不会低于0的状况下,对未来国债收益率曲线、投资者投资组合以及美元都会产生重要影响。这其中一些后果已经在日本显现出来。

尽管从理论上讲,即便政策利率预计将无限期维持在正值,国债收益率也有可能变为负值,但这种情况似乎不太可能持续太久。例如,前几个月美国短期国债市场曾出现非常短暂的负收益率“闪现”。

正如凯恩斯在1930年关于货币的论文中所暗示的那样,债券收益率带有期限风险,与现金相比,通常需要正的风险溢价。他认为,债券收益率的最低可能水平会有一个“限制点”。目前的情况也确实如此,如果短期利率保持在接近于零的水平,债券收益率将保持在非常低的水平,但仍为正。

如果实行“负利率”,美联储的QE与其他类似“扩表”操作将不再倾向于降低政策利率与债券收益率,因此可能不会压低美元。

三、美国到底会不会实行“负利率”?

近期,美国总统特朗普一再强调“负利率”的好处,甚至在5月13日,特朗普称“我对负利率的效果坚信不疑,我与联储主席鲍威尔不同,我是负利率信奉者”,尽管在很多时候艰难维持着联储“独立性”的鲍威尔总会受到来自特朗普“炮轰”的影响,比如此前的利率决议、QE政策等...但这一次鲍威尔似乎会秉承联储的两大使命和特朗普“硬刚到底”。

因为此前,美联储已经大幅降低利率至0水平,并承诺购买大量资产、无陷QE,购买的资产甚至包括投资级公司债乃至垃圾债。

并且联储的工具箱似乎还有存货,除了大规模债券购买和更有力的利率指引,收益率曲线控制恐怕将是美联储更倾向使用的下一项秘密武器——美联储将一个或多个期限美国国债的收益率瞄准在特定水平——可能是束缚与增长最相关的借贷成本的另一种有效方法。

在此之前,美联储副主席Richard Clarida在2019年3月表示,美联储研究了在2008-2009年金融危机及随后时期将利率降至零下的可能性,发现这种可能性“不存在”。

综合自新浪美股、金融界、央视财经等

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。