券商中国消息,可转债正在成为A股投资一股不得忽视的力量。

2021年,全市场可转债发行规模达到2771.67亿元,已经连续3年发行规模超2500亿元,一级市场持续火爆。二级市场的转债行情更是惊人,中证转债指数涨幅达到17.32%,历史估值达到高位。随着市场不断火爆公募基金等机构买入也水涨船高,2021年,汇添富可转债、鹏华可转债达到114.22亿元、101.87亿元,成为历史上唯二的两只公募转债基金。

市场分析认为,2022年可转债市场依旧值得关注,但当前转债市场估值水平较高,需要降低对年内市场的收益预期,市场风格可能更为均衡,叠加高价格和高估值,今年需要进一步的精细择券,个券行情可能更为重要。

上市公司爱上“可转债”

“可转债”已经成为上市公司融资热词。wind数据显示,2019年-2021年,可转债发行规模分别为2750亿元、2612亿元和2857亿元。可转债在A股再融资市场的融资规模占比,也已经由2017年以前的1%左右提升至2021年30%左右。

转债市场的“爆发”和监管政策也有着密切关系。2017年2月15日,中国证监会对再融资政策进行调整,提高了对定向增发的监管要求,同时鼓励上市公司通过可转债等其他产品进行再融资。至此以后,以可转债为代表的其他再融资产品发展速度明显提高。

“转债的优越性在于和配股一样,股东拥有优先获配的权利,相对于配股而言,转债成本也更低,对中小股东也更友好,”一位投行人士对券商中国记者表示,对于银行等大型金融企业而言,融资是必选项,但是大股东又不愿意丧失控制权,因此用转债代替“定增”是必然选择。

事实上,对于上市公司而言,发行可转债也避免了在低位增发股份的损失,转债发行人通过转股溢价来追求更高价格的股票发行。

“对于一些中小企业而言,可能业务还处于跑马圈地的阶段,公司股价较低,增发股份不划算,通过发行转债,在未来几年股价上涨之后完成转股,间接实现来高价的股票发行。而投资也接近于买入一个有债息保底的看涨期权,也能获得不错的收益。”该投行人士表示。

不过,随着市场认可度提高,市场容量增大,转债也并不再是中小企业的“定制”产品,不少企业超大规模的融资也通过转债来完成。2021年,A股再融资规模前十大的项目有五单为可转债项目。2021年全年,可转债单个项目平均融资金额约25.06亿元,显著高于定增单个项目平均融资金额14.78亿元。

具体到单个企业,2021年,发行规模最大的单只转债为兴业银行的500亿元,紧随其后的南京银行和上海银行的200亿元,东方财富则发行了158亿元,杭州银行发行了150亿元。

公募基金大举买入

一级市场热门,二级市场的表现也同样火爆,刚刚过去的2021年,中证转债指数上涨17.32%,跑赢上证指数全年涨幅3.91%、创业板指全年涨幅7.95%、沪深300指数全年涨幅-6.21%。

在转债持续上涨的过程中,以公募基金为代表的机构投资者也在大举买入。从上交所公布的沪市可转债持有人结构来看,可转债的主要持有人为一般法人、基金、年金、保险、自然人、券商自营和券商资管产品等,其中一般法人和基金的可转债持有市值超千亿,年金、保险、自然人的可转债持有市值在200亿以上,券商自营和券商资管产品的持有市值在100亿以上。

从投资者结构变化来看,基金及年金大比例增持可转债产品。2021年底,基金类投资者较年初增持可转债约392亿元,增持幅度达55.90%;年金类投资者较年初增持可转债约89亿元,增持幅度达40.44%。

百亿规模的转债公募基金也出现。2021年的年报数据披露,汇添富可转债、鹏华可转债在转债市场优异表现的支撑下,2021年4季度规模分别环比增长25.08亿元、25.53亿元达到114.22亿元、101.87亿元。

对此,德邦证券宏观利率组组长徐亮分析,由于转债兼具股性和债性,其对于公募基金,特别是固收+产品的吸引力较大。公募基金逐步提高转债持有规模是长期趋势,做好转债投资也是公募基金提升竞争力的重要方面。对于转债市场来说,公募基金的投资风格稳健、投资体系健全,公募基金参与转债市场的规模增长有利于转债市场的合理定价。

“过去3年转债和可交换债市场带来了明显的赚钱效应,特别和纯债特别是信用债相比,性价比突出,导致了资金持续配置和流入这一市场。同时转债市场标的增多,市场规模扩容提供了更多可选标的。”中信证券首席经济学家明明对券商中国记者表示,公募基金配置规模的提升可以进一步增加市场的透明度和关注度,也对市场流动性产生了较好的影响,但同时资金的流入流出也可能是市场价格波动的来源之一。

纯达基金可转债策略基金经理张一叶对券商中国记者表示:“2021年转债指数涨幅在权益和固收市场各类资产中最高,对于在公募基金的收益提升显而易见的,不论是出于年终排名或者是实际收益,势必增加转债的配置。作为市面上最大的基金类别,固收类基金在久期和信用下沉策略难以起到大作用的情况下,配置转债成为胜负手的存在。”

张一叶认为,展望明年,机构的配置意愿并未出现明显消退,需求将维持高位;供给上,转债在2022年发行储备数量在150支左右,短期内的供给规模有限,因此转债市场受到资金追捧的趋势仍在。

警惕估值风险

个人投资者对于转债热情也足够高昂。以新券申购为例,截至2021年年底,平均单只可转债的网上申购量达到惊人的10万亿以上,可转债网上中签率大幅低于新股网上中签率,成为最受网上投资者青睐的股权融资品种。

价格持续上涨,资金持续涌入,使得转债的估值也水涨船高,市场一度盛行消灭“百元债”的说法,可转债发行面值往往为100元,也就是市场上基本难寻价格低于面值的可转债。

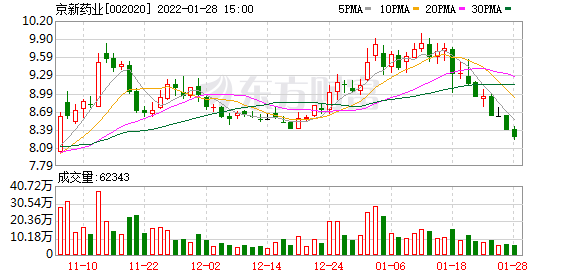

可转债的估值也来到了历史高位。wind数据显示,截至2021年年末,沪深公募转债整体的纯债溢价率为31.54%。2020年这一指标有所回调,到了2022年1月28日,已经涨到28.96%,但是也处于历史高位。

(图片来源:wind)

“去年转债市场估值整体走高的原因有三:首先是资管新规以及全年利率债、信用债性价比下行的影响下,理财子、固收+基金的配置欲望上升,转债受到“固收+”策略资金追捧;再者,供给上,受转债发行难度和周期作用难以满足配置需求,一定程度上催高了整体估值水平;最后,由于转债发行人的强赎意愿下降,也为高价+高溢价率的转债提供了存在基础。”张一叶表示,因此,当前转债的高估值是结构性的,并不完全是泡沫。市场对于各板块的上涨预期仍保持一定的理性。即使后续热门板块股价有所回调,估值压缩的空间有限。

张一叶表示,2022年结构性市场或将是大概率事件。其中,需要警惕经济增幅变缓,外部流动性收紧等负面信号。市场预期将于一季度逐步触底,政策消化后将跟随市场节奏缓慢上行;同时,受整个市场供需关系影响,转债市场继续火热的趋势仍在。推荐关注估值合理、有政策利好的行业进行配置。

对于市场,明明则认为:“当前转债市场估值水平位于自2017年市场扩容以来的绝对高位,无论是总体估值水平还是股性区间的转债估值水平在过去一年持续向上。较高的估值水平反映了投资者对行情高预期,同时也带来一定风险。进一步考虑到转债市场总体价格也位于高位,此时高估值的潜在风险进一步增加。”

“2022年转债市场依旧值得关注,但当前转债市场估值水平较高,需要降低对年内市场的收益预期,同时需要进一步提防高估值带来的高波动。全年看正股仍旧是转债市场的主要驱动力,市场风格可能更为均衡,叠加高价格和高估值,今年需要进一步的精细择券,个券行情可能更为重要。”明明说。

徐亮也认为,当前转债估值已经较贵,整体转债的转股溢价率处于历史高位,2022年转债整体较好的行情不易出现,但结构性行情依然会有。转债整体压估值的现象可能会在2022年出现,建议以低估值的转债为目标,精选赛道和条款博弈,比如基建、猪周期赛道,转股价下修的博弈。

原标题:2700亿!上市公司疯抢,公募基金狂买,这个品种为啥火爆?

【免责声明】上游新闻客户端未标有“来源:上游新闻”或“上游新闻LOGO、水印的文字、图片、音频视”等稿件均为转载稿。如转载稿涉及版权等问题,请联系上游。