在7月27日现货黄金价格打破历史最高记录后,金价还在持续“见证历史”。

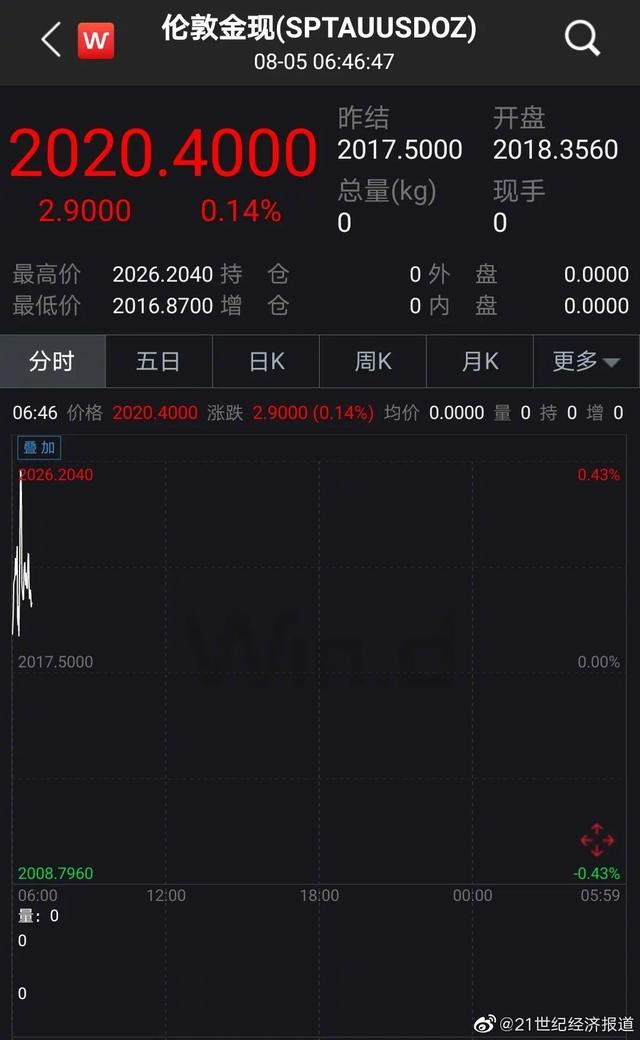

据Wind,北京时间8月5日凌晨0时17分,现货黄金突破2000美元关口,最高上涨至2031.02美元/盎司,截至9时回落至2020美元/盎司上下。这也让现货黄金价格再度刷新纪录高点。

新冠疫情持续冲击、大水漫灌下美元荒消退、中美关系紧张成为金价暴涨的三大推手,让我们再度见证历史。不仅现货黄金创出历史新高,国内外其他贵金属价格均纷纷创出新高。

黄金大涨,其他贵金属也纷纷创新高

黄金一小时线图:

黄金早上延续性冲高,最高到2030一线,快速走出一波回落行情,目前反弹中,今天回调已经到位了,日内就看2010一线的支撑,上方没有压制,就看15-20个点就行了。

不仅现货黄金创出历史新高,国内外其他贵金属价格均纷纷创出新高,8月4日收盘,COMEX黄金期货收涨2.56%报2037.1美元/盎司,再创历史新高;COMEX白银期货收涨7.49%报26.245美元/盎司,再创逾七年以来新高。沪金涨超2%,沪银涨逾7.5%。

而8月5日早盘,COMEX黄金期货已经突破2040美元/盎司,日内涨近1%。

后市如何走?能达到4000美元/盎司?

事实上,“黄金牛”行情自2018年下半年就已开启,国际金价2019年累计涨幅超18%。今年上半年,金价从1510美元/盎司上下涨到1780美元/盎司附近。7月以来更是连破1800美元、1900美元两大关口,升速加快。

就此,中国(香港)金融衍生品投资研究院院长王红英表示,全球各国为了拯救疫情下的经济纷纷采取了量化宽松的政策,全球利率大幅降低,对市场经济是摧毁性的效果,隐含的恶性通胀概率越来越大。在此情况下,黄金是很好的避险资产,在负利率时代实际上已经成为生息资产,因此价格趋势稳步上涨是大概率事件。

据该团队模型测算,金价在未来更长的时间里仍有支撑动力,在美元贬值周期内,理论上金价能达到4000美元/盎司。这个过程会呈震荡上行态势,预计三季度前黄金价格会达到2000-2200美元/盎司是合理估值。

高盛在7月底最新报告中上调黄金目标价至2300美元/盎司,其认为投资黄金必须区分贬值和通胀,目前最紧要的风险是货币贬值,而黄金正是对冲货币贬值的最佳工具。不过东北证券首席经济学家付鹏表示,不要猜价格,黄金突破历史高位后会涨到多少并不知道,因为已经没有参考标了。

专门投资黄金的基金经理也给出了看多黄金的理由,包括五大因素。

凯撒·布莱恩是管理加贝利黄金基金长达26年的老将。数据显示,他管理产品的业绩在过去5年的年化收益率超过基准13个百分点。布莱恩预计,金价快速上涨之后,近期难免会出现一些盘整,但他仍看好中期(一至三年)的走势。他就中期看好黄金给出了以下5点理由:

原因1:受新冠疫情影响,世界各国央行和政府都掀起一股放松信贷支持经济增长的潮流,这就产生了很多风险,加上全球多国政府从未真正从上次宽松货币政策中完全退出,再次宽松可能会引发严重的经济和社会问题。但这些问题将对黄金有利,黄金是危机时期的避风港。

原因2:潜在的巨大通货膨胀即将到来,这通常会刺激对黄金的需求。当更多的美元追逐同样数量的商品时,就会推高这些商品的美元价格,黄金只是价格上涨商品中的一种。

原因3:不断扩大的贫富差距会持续引发社会紧张局势,这对黄金有利。财富差距的扩大在一定程度上是由美联储引起的,美联储通过向金融体系注入大量流动性来提振股市。股票通常会让富人受益更多,因为他们对股市的敞口更大。美联储的新一轮刺激只会进一步推高股市,不断扩大的财富差距正在引起社会动荡,会让富人将更多资产转入相对安全的黄金,这也会支撑黄金需求。

原因4:全球市场对美元的信心可能会减弱,这也对黄金有利。美元是黄金的计价单位,黄金在某种形式上是对美元强弱的反映。如果美国政府在危机时只是忙于印钱,经济没有实质好转,就会削弱人们对美元购买力的信心。如果不摆脱这种预期,黄金将在一段时间内保持强势。

原因5:不管在何种背景下,投资组合中配置5%的黄金来对冲风险非常有必要,长期持有黄金或黄金ETF总会带来回报。

也有人看空

但是也有市场人士看空黄金。

高盛私人财富管理部门首席投资官拉赫马尼认为黄金价格过高,在她给私人客户的投资组合中,黄金没有被给出明确的配置价值。现在美元仍将保持其储备货币的地位,即使可能会贬值一些,也只是因为其被适度高估,并不意味着它会大幅贬值,会导致巨大的通货膨胀。她认为,只有市场强烈认为美元将会贬值的情况下,黄金才适于投资。

拉赫马尼解释说,她的财富管理集团在考虑配置黄金时主要从战略和战术两个方面来考量。从战略上看,黄金不是一种很好的对冲工具,不产生任何收入,也不与经济增长和企业盈利挂钩,因此高盛的财富管理团队评估黄金在投资组合中的价值时,它并没有那么重要。

从战术上讲,除非投资者持有认为当前一轮疲弱的美元是更严重经济衰退的预兆,或者是作为世界上头号储备货币的地位有可能被替换,才适合黄金投资。

拉赫马尼表示,所有这些有关黄金的兴奋和骚动,都不能构成其买进的意愿。事实上,她表示人们应该从反面理解价格上涨的含义,这可能意味金价未来有更大的下行空间。

拉赫马尼的言论与高盛大宗商品部门形成鲜明对比。高盛稍早将未来一年的黄金价格从2000美元上调至2300美元,而其商品部门认为,在地缘政治紧张局势加剧、美国国内政治和社会不确定性上升以及第二波新冠肺炎感染不断增加的背景下,美联储可能转向倾向支持通货通胀,这将有利于金价上涨。

上游新闻综合

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。