近年来,受益于人工智能、云计算、大数据等新兴技术的崛起,消费金融行业正在逐步向以金融科技为核心的智能化金融服务转型。在此过程中,“敏捷”作为一种主动拥抱变化、应对复杂、快速交付、即时满足用户日益变化需求的创新理念,具有以客户为中心,最大化创造并获取价值等特点,因此,在助力消费金融公司向智能金融转型的过程中,被逐步视为一种灵活务实的企业发展管理思路和运营逻辑,成为企业赢得市场的必然要求。于消费金融行业而言,市场变化快且具有一定的不确定发展因素,这便对企业内部跨部门协作提出了更高的要求。“敏捷转型”策略能够有效帮助消费金融从业者快速响应消费者个性化的需求,并进一步实现它们在消费金融服务方面“质量+效率”的双重升级。

回溯我国消费金融行业的发展历程,不难看出,对于消费金融从业者而言,通过“敏捷转型”深化在智能金融领域的有益探索已成为大势所趋。国家金融与发展实验室发布的《2019中国消费金融发展报告》指出,当前,我国由持牌消费金融公司等多个主体构成的多层次消费金融服务体系,正逐步从1.0时代的“信息科技+金融”向金融与科技深度融合的3.0时代的“智能金融”转型。为了快速适应市场变化,包括消费金融公司在内的许多金融企业正在跳出固有思维,以“敏捷”之名加强业务创新,使智能金融在科技的助力下,逐渐从之前的产品设计、前端销售,延伸到流程改进、贷后管理等更为复杂的领域。近年来,衣食住行等日常生活场景迅速向线上化、移动端转移,衍生出大量小额、高频、全新的金融需求,这为消费金融行业的发展提供良好机遇的同时,也对消费金融公司如何高效处理海量用户碎片化行为数据,并通过敏捷策略实现内部迅速响应,进一步抢占市场提出了新的要求。

基于对行业及消费者需求发展趋势的深入洞察,捷信消费金融有限公司(以下简称“捷信”)以布局消费金融3.0智能金融为目标,早在2017年就率先布局智能金融服务,并在此基础上,于2019年6月正式提出全方位“敏捷转型”战略。此举既有助于提升品牌的核心竞争力,更能以“敏捷转型”为利器,发挥消费金融的普惠性特征,大大降低消费金融服务的交易成本和风险。

在黑科技产品开发的道路上不断创新、进取

截至目前,捷信已将包括语音机器人、OCR文字识别技术等银行和互联网服务中常见的“黑科技”应用于消费金融领域的实际业务领域。早在2017年,捷信就引入了人脸识别和OCR光学字符识别技术,在确保客户信息准确性和可靠性的同时,对风控流程进行了大幅高效简化。

不仅如此,2018年,在客户规模持续扩大的基础上,捷信引入了文本聊天机器人Chat-bot和语音机器人Voice-bot等智能交互工具,二者都搭载了前沿自然智能的NLP(自然语言处理)算法引擎。相比传统的人工智能,在该引擎支持下的机器人在语义理解和机器学习方面更加智能、高效,可以随时随地为客户提供服务,并快速适应新的业务情境。其中,文本聊天机器人Chat-bot已接入到捷信的官方微信平台,Chat-bot平均每天可处理约40,000-50,000个客户问题,客户只需等候最多1秒就会接通,而语音机器人Voice-bot的每日呼出量也达到了约5,000,000次。这使得捷信有能力向客户提供7*24小时无间断的优质服务体验。

线上线下联动 全力打造全渠道服务体系 全面提升全渠道用户体验

捷信借助自身在金融科技方面的优势,打造了“线上+线下”多场景深度融合的创新型全渠道服务体系,并将之作为提升全渠道用户体验的核心。在线上产品开发领域,捷信专门为贷款客户开发了线上移动APP服务平台,并针对细分客户群推出不同的线上产品,消费者可以根据自身需求去选择申请,最快可实现当天审批、放款。至今已有超过3,000万用户注册了捷信金融APP,从而进入到捷信的服务生态体系中。对此,捷信集团首席执行官翁德雷·弗里德里(Ondrej Frydrych)曾表示,“目前捷信的业务模式正在快速切换,从单一的线下模式转变成线上线下相结合的模式。未来将不会再有单纯的线上或线下模式,而一定是两者相结合的模式。”

布局智能金融红海 攫取更大市场空间

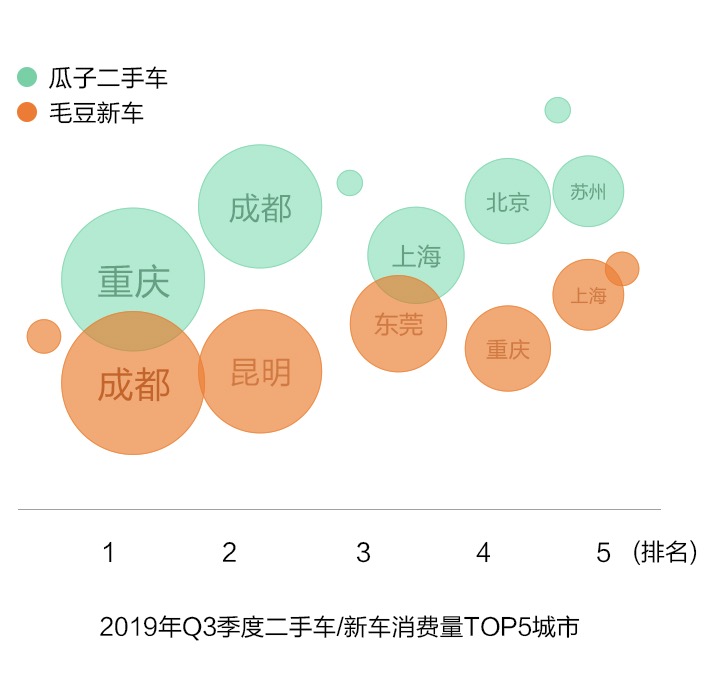

自2010年底在中国正式开业以来,捷信始终坚持深耕线下场景,战略性地以3C产品、家用电器、摩托车等消费品为主要消费场景,并基于用户不断变化的消费需求,迅速向包括家装、生活美容、旅游、教育等多元化的新兴消费场景转移。

捷信基于自身的“敏捷转型”策略,得以对潜在市场进行快速研判,并对消费者洞察进行深入解读。通过跨部门高效协作,将业务合理嵌套到创新的消费场景中,从而简化产品研发流程,大大缩减产品研发、推广、上市的时间。最终实现在竞争激烈的市场中第一时间战略布局,攫取更大市场空间,快速赢得红海市场的发展目标。

以“敏捷转型”提升品牌核心竞争力

在当前市场和政策的双重驱动下,持牌消费金融公司进入增资热潮,与此同时,亦有不少新的资本玩家由此进军消费金融市场。在下一阶段中国消费金融白热化的市场竞争阶段中,捷信将通过以“敏捷”为驱动的智能金融转型战略,为广大消费者带来更加便捷和可靠的服务体验,同时提升自身品牌的核心竞争力,在业内良性竞争中持续保持行业领先优势。

目前,基于自身的“敏捷转型”策略,捷信已实现了在产品创新、用户体验、市场拓展、品牌战略等四个层面的提升,并通过灵活应对不断变化的外部环境,持续朝着布局消费金融3.0智能金融时代的目标进发。未来,捷信将以实际行动,更加注重将品牌创新、产品及技术创新、服务创新、市场创新相结合,通过实现高效优质产出,为推动消费金融行业的健康发展做出自己的贡献。

关于捷信》》

捷信消费金融有限公司(以下简称“捷信”)作为一家持牌消费金融公司,于2010年底正式在中国开业,其股东为国际领先的消费金融服务提供商捷信集团。截至2019年6月30日,捷信在中国的业务已覆盖29个省份和直辖市,312个城市。捷信与迪信通、苏宁等全国知名的零售商建立了紧密的合作关系,合作的活跃合作零售商数量超过26万家,贷款服务网点(POS)超过26万个。同时,捷信在不断加快数字化的步伐。至今已有超过3,000万用户注册了捷信金融APP,从而进入到捷信的服务生态体系中。基于卓越的数据捕捉和分析能力,并采用大数据和生物识别技术,捷信将先进的风险管理能力渗透到业务流程的每一个环节,运用科技金融高效服务于每一位客户。

捷信集团(Home Credit N.V.)总部位于荷兰,是一家运营全球化平台的股份公司。全球化属性不仅助力捷信集团适应不同国家市场需求,还为其提供核心战略、技术、风控、产品以及融资能力。捷信集团是新兴市场的消费金融专家,共在中欧和东欧(捷克共和国与斯洛伐克)、独联体(俄罗斯与哈萨克斯坦)、中国、南亚和东南亚(印度、印度尼西亚、菲律宾和越南)四个大区进行业务运营。捷信集团成立于1997年,主要向信用记录缺失或很少的人群提供负责任贷款,并在每个开展业务的市场中都获得了经营许可,并完全合规经营。捷信集团积极推动普惠金融发展,通过多渠道分布网络,使金融服务覆盖缺乏该服务的人群,并同时带给他们安全优质的贷款体验。截至2019年6月30日,捷信集团通过全球大约453,593个贷款服务点(POS)、贷款处、银行、邮局、汽车经销商和自动取款机网点组成的庞大销售网络,迄今已为超过1.237亿客户提供贷款服务。

更多有关捷信集团的信息,请浏览:www.homecredit.net

【免责声明】上游新闻客户端未标有“来源:上游新闻-重庆晨报”或“上游新闻LOGO、水印的文字、图片、音频视频等稿件均为转载稿。如转载稿涉及版权等问题,请与上游新闻联系。